En este artículo vamos a revisar los mejores planes de pensiones para 2026.

Pero no solo eso. Quiero ayudarte a entender si estos productos son la mejor opción para ti. O si, quizás, existen alternativas a los planes de pensiones más atractivas que pueden darte mejores resultados, que ya te adelanto (y después lo veremos en detalle) que, en efecto, es así.

Dicho esto, en este artículo analizaremos todos los factores para que tomes una decisión informada. Desde los criterios clave para elegir un plan de pensiones, hasta sus pros y contras.

También hablaremos de fiscalidad y posibles comisiones, y de esos puntos que muchas veces pasan desapercibidos, pero que pueden marcar la diferencia en cuanto a la rentabilidad de un plan de pensiones que puedes conseguir.

No digo que los planes de pensiones sean malos. Pero, para muchas personas, hay opciones que vale la pena explorar antes de comprometerse a largo plazo con un producto que, francamente, no siempre es tan ventajoso como parece.

Pasamos a analizar en detalle esta inversión para que puedas ver con claridad si son una opción interesante para ti, o si te encajan más otras que te precisaré antes de terminar.

Índice de contenidos

Toggle✅ ¿Qué son los planes de pensiones?

Antes de elaborar un ranking de los mejores planes de pensiones para 2026, es importante que tengas clara la definición básica de estos productos.

Fundamentalmente, el plan de pensiones es un producto financiero diseñado para ahorrar de forma regular a lo largo de tu vida laboral, invirtiendo ese ahorro en activos financieros para generar una cierta rentabilidad y, finalmente, proporcionarte unos ingresos cuando dejes de trabajar.

Estos ingresos podrán complementar a la pensión pública que puedas llegar a cobrar en el momento de jubilarte o, incluso, sustituirla totalmente si no existiese (por ejemplo, si en algún momento futuro el sistema público de pensiones quedase solo para personas sin recursos u otros casos excepcionales).

Sin duda, es importantísimo que planifiques tu futuro económico con suficiente antelación, ya que la situación de las pensiones públicas no parece ofrecer demasiada solidez y confianza de cara a las próximas décadas.

Así, el envejecimiento de la población y una gestión no siempre eficiente de los fondos, hacen que muchos expertos consideren que es imprescindible prever otra fuente de ingresos (adicional o alternativa) para cuando llegue el momento de la jubilación.

Ahora bien, ¿son la mejor opción los planes de pensiones?

Te adelanto que yo creo que no, siempre que «hagas los deberes» y tomes las riendas de tus finanzas desde ahora, partiendo de una adecuada definición de tu perfil de riesgo.

Pero eso no quiere decir que estos productos no puedan ser interesantes para ciertos perfiles y no ofrezcan alguna pequeña ventaja en el plano fiscal.

No inviertas sin dedicar dos minutos a esto

Porque en 2 minutos, y tras 10 sencillas preguntas, puedes saber cuál es tu perfil de inversión.

Además, te enviaré unos breves consejos con base en tu propio perfil que te ayudarán a definir tus próximos pasos en el mundo de las inversiones.

Deja el email aquí, donde te mandaré ahora mismo los sencillos pasos para que descubras tu perfil:

Ver información de privacidad

➡️ ¿Son lo mismo los PIAS que los planes de pensiones?

Los PIAS (planes individuales de ahorro sistemático) son un producto que, a veces, se confunde con los planes de pensiones. Pero, en realidad, son bastante distintos.

Así, los PIAS son planes de ahorro vinculados a un seguro de vida, pero que tienen estas diferencias esenciales con los planes de pensiones:

- Tienen mayor flexibilidad en cuanto al momento del rescate, ya que no tiene por qué esperarse a la jubilación.

- Las aportaciones a PIAS no son deducibles del IRPF, aunque las ganancias están exentas de tributación si cumplen dos condiciones:

- Que el producto haya estado activo al menos 5 años.

- Que el capital se convierta en una renta vitalicia.

- Los PIAS tributan como rendimientos del capital mobiliario en el momento del rescate, a diferencia de los planes de pensiones (que tributan como rendimientos del trabajo).

Aunque hay algunas otras diferencias, estas son las más destacables a efectos prácticos.

✅ Tipos de planes de pensiones

Los principales tipos de planes de pensiones que existen en el mercado son los siguientes:

➡️ #1. Planes de pensiones de renta fija

Son aquellos que invierten en activos de renta fija, generalmente de bajo riesgo. Por ejemplo, productos de deuda pública (Letras del Tesoro, Bonos del Estado, etc.) o bien deuda privada corporativa, emitida por empresas.

Serían los mejores planes de jubilación para quienes buscan priorizar la estabilidad o que tengan un horizonte temporal muy próximo a la jubilación. Ahora bien, como es lógico, su rentabilidad va a ser bastante baja si los comparamos con la siguiente categoría.

➡️ #2. Planes de pensiones de renta variable

Los planes de pensiones de renta variable invierten principalmente en acciones, ETFs o fondos indexados, fondos de inversión de gestión activa y productos similares.

Lógicamente, van a tener un mayor potencial de rentabilidad, pero también conllevan mayores riesgos.

Por tanto, son adecuados para personas con un horizonte temporal amplio y tolerancia al riesgo.

➡️ #3. Planes de pensiones mixtos

Como su propio nombre indica, estos planes de jubilación combinan renta fija y variable en su cartera.

Por tanto, tratan de ofrecer un cierto equilibrio entre seguridad y rentabilidad, siendo una opción pensada para perfiles de riesgo moderado.

➡️ #4. Planes de jubilación garantizados

Los planes de pensiones garantizados son aquellos en los que se garantiza la recuperación del 100% del dinero invertido, siempre que mantengas el plan hasta la fecha acordada para el vencimiento.

Lógicamente, esto no sale «gratis».

Así, la contrapartida de un plan de pensiones garantizado es que la rentabilidad que vas a obtener no suele ser demasiado alta, aunque dependerá del comportamiento del fondo en cada caso.

Además, también suelen cobrar comisiones bastante elevadas.

➡️ #5. Planes de pensiones individuales y de empresa

La diferencia entre estos dos tipos de planes de pensiones radica en lo siguiente:

- Los planes de empresa, laborales o de empleo son aquellos que fomentan las empresas en beneficio de sus trabajadores. Se trata, por tanto, de una especie de retribución adicional que ofrecen a los empleados. Incluso algunas pueden llegar a ofrecer el hecho de igualar las contribuciones que haga el propio trabajador a su plan.

- Los planes de pensiones individuales son aquellos que contrata directamente la persona interesada, realizando todas las aportaciones por sí misma.

En este sentido, es importante destacar que los planes de empresa pueden tener comisiones de gestión hasta 6 veces más bajas que los individuales, según datos de Finect, lo que tiene una incidencia importantísima en la rentabilidad final de estos productos.

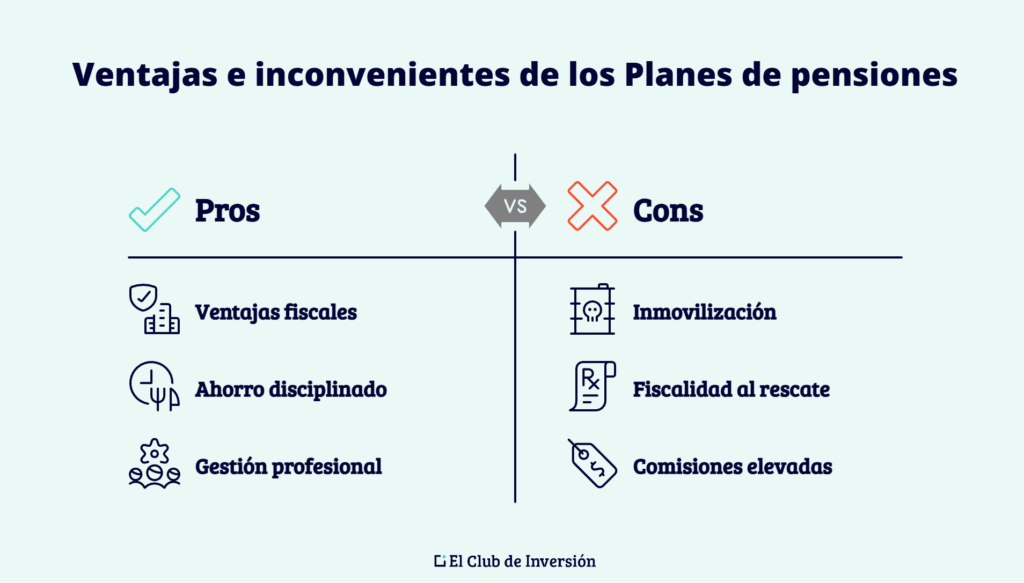

✅ Ventajas y desventajas de los planes de pensiones

Como te decía, los planes de pensiones tienen tanto pros como contras. Te explico los más importantes:

➡️ #1. Ventajas

Las principales ventajas de invertir en planes de pensiones son las siguientes:

- Ventajas fiscales inmediatas: este siempre ha sido el aspecto más interesante de estos productos, aunque ha ido perdiendo atractivo con el paso de los años, como luego te explicaré al hablar de los planes de pensiones más rentables. En cualquier caso, las aportaciones que hagas a estos planes (hasta cierto límite anual), reducen la base imponible del IRPF, con el consiguiente ahorro fiscal.

- Facilitan una disciplina de ahorro: para personas poco disciplinadas o que no consigan ahorrar regularmente, el hecho de programar aportaciones periódicas a estos planes puede ayudarles a construir un fondo de ahorro para el día de mañana. Sin embargo, esto mismo puedes conseguirlo perfectamente con otro tipo de productos más interesantes (como, por ejemplo, ETFs y fondos indexados, de forma directa o a través de roboadvisors), que también te permiten programar aportaciones periódicas al principio de cada mes.

- Gestión profesional: aunque se suele mencionar como ventaja el hecho de que un equipo experto se encarga de gestionar los planes y seleccionar inversiones, no creo que sea demasiado interesante. De hecho, la gestión activa no siempre da los resultados que debería y, además, suele implicar comisiones bastante elevadas.

➡️ #2. Desventajas

En cuanto a las desventajas de los planes de pensiones, yo destacaría las siguientes:

- Inmovilización y falta de liquidez: legalmente, no puedes acceder al dinero que tengas en tu plan de pensiones hasta el momento en el que te jubiles, con ciertas excepciones que luego te explicaré. Sin embargo, en otros productos de inversión, siempre podrás liquidarlos total o parcialmente si así lo necesitas.

- Fiscalidad en el momento del rescate: las ventajas fiscales que mencionamos en el apartado anterior solo se aplican a los años en los que vas realizando aportaciones. Por tanto, en el momento en que te jubiles y empieces a rescatar el importe acumulado en el fondo, tendrás que tributar, lo que puede incrementar considerablemente tu factura fiscal.

- Comisiones elevadas: muchos planes de pensiones tienen comisiones demasiado altas, para la rentabilidad que acaban ofreciendo. Por eso es tan importante que analices todos los gastos y comisiones cuando te plantees elegir un plan de pensiones, ya que la rentabilidad neta puede ser bastante decepcionante respecto a tus objetivos.

Por todo ello, como te explicaré en los últimos apartados, considero que hay inversiones alternativas mucho más interesantes, con las que puedes conseguir mayores rentabilidades, con menores gastos.

Todo ello, a mi modo de ver, compensa sobradamente las pequeñas ventajas fiscales que ofrecen los mejores fondos de pensiones.

Pero veamos más en detalle cuáles son esas ventajas y cómo influyen según tus circunstancias.

✅ Fiscalidad de los planes de pensiones

Durante bastantes años, muchos gobiernos (entre ellos, el de España) han promovido la inversión en planes de pensiones privados, para así incentivar el ahorro de cara a la jubilación, de forma complementaria a las pensiones públicas.

Para lograrlo, introdujeron en la normativa fiscal una serie de ventajas fiscales que se aplicarían a este tipo de productos.

Sin embargo, durante los últimos años, se han ido reduciendo esas ventajas que se aplicaban a las aportaciones a planes de jubilación, hasta quedar en estas cifras para 2026:

- Límite máximo de aportación deducible: 1.500 € anuales para planes de pensiones individuales, o bien el 30 % de la suma de los rendimientos netos del trabajo y de actividades económicas percibidos individualmente en el ejercicio (se toma la cantidad que sea menor).

- Adicionalmente, se permite una aportación máxima anual de 8.500 € para planes de empresa.

Si trabajas por cuenta propia, ten en cuenta que puedes invertir 1.500 € al año en planes individuales, además de 4.250 € en planes de empleo simplificados (es decir, los creados por empresas, que se incluyan en acuerdos colectivos sectoriales y que conlleven compromisos de pensiones en favor de sus empleados). Por tanto, es algo a considerar a la hora de elegir el mejor plan de pensiones para autónomos.

Como puedes ver, no son cifras demasiado importantes, sobre todo en el caso de aportaciones individuales.

➡️ Fiscalidad en el rescate de los planes de pensiones

Como te decía, en el momento de jubilarte y rescatar el dinero acumulado en el fondo, tendrás que tributar.

Así, en el caso español, este dinero tributa como rendimientos del trabajo a efectos del IRPF.

En este sentido, si quieres optimizar la factura fiscal en el momento del rescate, deberías planificar el rescate de la forma más eficiente posible. En general, suele ser más interesante realizar rescates en forma de renta, como ahora veremos.

✅ ¿Cuándo puedo rescatar mi plan de pensiones? Excepciones

Como te decía, la norma general es que no puedes disponer del dinero acumulado en tu plan de pensiones mientras no alcances la edad legal de jubilación, tal y como se establezca en la Seguridad Social, y te jubiles efectivamente.

Sin embargo, hay algunos casos excepcionales:

- Incapacidad laboral total permanente, que te impida desarrollar su actividad profesional, con independencia de la edad que tengas en ese momento.

- Fallecimiento del titular, en cuyo caso los herederos o beneficiarios designados pueden rescatar el plan de pensiones. Las condiciones concretas varían dependiendo de la legislación vigente en cada país. En España, hay que tener en cuenta que los herederos tributarán por estos planes heredados a través del IRPF, como rendimientos de trabajo.

- Paro de larga duración, después de haber agotado la prestación correspondiente y cumplir algunos requisitos adicionales, de acuerdo con la legislación vigente en cada momento.

- Enfermedad grave que implique una incapacidad para trabajar, tanto del titular del plan, como de su cónyuge, ascendientes o descendientes de primer grado.

- Antigüedad de las aportaciones. Desde el año 2015, la normativa permite rescatar las aportaciones realizadas a un plan de pensiones con una antigüedad mínima de 10 años. Por tanto, en 2026 podrías rescatar el dinero aportado hasta el 31 de diciembre de 2015.

➡️ ¿Cómo se puede hacer el rescate del plan de pensiones?

El rescate de un plan de pensiones puede realizarse de tres formas:

- En forma de capital, es decir, retirando todo el dinero acumulado en un único pago. Esta opción puede tener un alto impacto fiscal, ya que todo el importe tributa en el mismo ejercicio como renta del trabajo.

- En forma de renta, lo que supone recibir pagos periódicos (mensuales, trimestrales o anuales). Esta modalidad permite distribuir la carga fiscal a lo largo del tiempo.

- De forma mixta, combinando un rescate inicial en forma de capital con una parte en forma de renta. Es una opción flexible que permite equilibrar mejor la fiscalidad.

Para que puedas verlo mejor, te propongo un sencillo ejemplo que incluye ciertas simplificaciones:

Imagina que una persona llega a la edad de jubilación con 100.000 € acumulados en su plan de pensiones. A la hora de rescatarlos, tributarán como rendimientos del trabajo en el IRPF, del modo siguiente:

- Si lo hiciese en forma de capital, en ese único año, tendrá que sumar esos 100.000 € a lo que ya tuviese en la base imponible por otros rendimientos. Suponiendo que en ese año ascendiesen a 27.000 € sus demás rendimientos, tendría que tributar por 127.000 €. Por tanto, entraría en el tramo de tributación del 45%.

- Si lo rescatase en forma de renta, la situación sería distinta. Por ejemplo, si percibiese cada año 12.000 € del rescate del plan, la base imponible sería de tan solo 39.000 € en ese año (27.000 + 12.000). Por tanto, tributaría a un tipo impositivo del 37%, al situarse en un tramo más bajo.

Por tanto, como te decía, la planificación fiscal del rescate es uno de los aspectos más importantes que deberías tener en cuenta al contratar un plan de pensiones.

✅ Mejores planes de pensiones de 2026

A continuación, te explicaré qué factores deberías tener en cuenta para elegir un plan de pensiones y cuál sería un posible ranking de los mejores planes de pensiones disponibles a día de hoy.

➡️ #1. ¿En qué fijarse para hacer una comparativa de planes de pensiones?

Si crees que este tipo de productos son adecuados para tu situación particular, estos son los factores más importantes que debes tener en cuenta antes de contratarlos:

- Perfil de riesgo: si eres muy conservador, prioriza los planes de renta fija o investiga los mejores planes de pensiones garantizados. Si buscas mayor rentabilidad y asumes los riesgos que conllevan, la renta variable o los fondos mixtos son mejores opciones.

- Horizonte temporal: cuanto más tiempo falte para tu jubilación, mayor riesgo podrás asumir, priorizando la renta variable. Sin embargo, si tienes un horizonte de corto plazo, procura elegir planes más orientados a la renta fija.

- Rendimiento histórico del plan: aunque no garantiza resultados futuros, el hecho de tener una trayectoria sólida y rentable siempre será una buena señal de que estás ante un plan de pensiones rentable. Fíjate, principalmente, en la cifra de rentabilidad anualizada a un horizonte temporal relativamente amplio.

- Comisiones: como te decía, son una cuestión clave, que puede hacer mella en tu rentabilidad neta final. Si eliges planes de pensiones que inviertan en productos indexados, podrás tener comisiones más reducidas.

- Divisa: analiza la política de inversión del plan, para ver en qué países y divisas tiene exposición. Aunque la diversificación es buena, el hecho de invertir fuera de la zona euro también introduce un factor de riesgo adicional.

Con estos parámetros, podrás hacer una comparativa de planes de pensiones bien fundamentada, antes de tomar una decisión sobre el mejor fondo de pensiones para ti.

➡️ #2. Ranking de planes de pensiones para 2026

Desde luego, no es fácil elaborar un comparador de planes de pensiones, ya que hay muchos factores a tener en cuenta (rentabilidad, política de inversión, comisiones, etc.) y, además, existen perfiles de riesgo muy distintos. Esto dificulta el asegurar cuál es el mejor plan de pensiones.

De todos modos, aquí te muestro los 10 mejores planes de pensiones en España, teniendo en cuenta su rentabilidad durante los últimos 20 años, de acuerdo con la información oficial ofrecida por la Dirección General de Seguros y Fondos de Pensiones:

| Denominación Plan | Gestora | Tipo de inversión | Rentabilidad 20 años (anualizada) |

| PLANDISVA 91 P.P. | CBNK PENSIONES, E.G.F.P.,S.A.U | Renta Fija Mixta Euro | 12,45 % |

| LLOYDS, P.P. | SANTA LUCIA PENSIONES, SGFP, S.A., | Renta Variable Mixta Internacional | 3,07 % |

| Plan de Pensiones de Sanofi-Aventis, S.A. | VIDA-CAIXA SA DE SEGUROS Y REASEGUROS, sociedad unipersonal | Renta Fija Mixta Euro | 3,48 % |

| PLAN PENSIONES MARIE BRIZARD | MAPFRE VIDA PENSIONES EGFP, S.A. | Renta Fija Mixta Internacional | 3,41 % |

| PLAN PENSIONES MAPFRE VIDA 2 | MAPFRE VIDA PENSIONES EGFP, S.A. | Renta Fija Mixta Internacional | 3,42 % |

| PLAN DE PENSIONES AYUNTAMIENTO DE CIUDAD RODRIGO | UNION DEL DUERO, COMPAÑIA DE SEGUROS DE VIDA, S.A.U. | Renta Variable Mixta Internacional | 3,11 % |

| AMCOR-SUÑER | GESTION DE PREVISIÓN Y PENSIONES EGFP S.A. | Renta Variable Mixta Internacional | 3,35 % |

| Plan de Pensiones de los Trabajadores del Ayuntamiento de Premià de Mar | VIDA-CAIXA SA DE SEGUROS Y REASEGUROS, sociedad unipersonal | Renta Fija Mixta Internacional | 3,48 % |

| ABANCA RENTA FIJA MIXTA MODERADO, P.P. | ABANCA VIDA Y PENSIONES DE SEGUROS Y REASEGUROS S.A.U. | Renta Fija Mixta Euro | 2,17 % |

| NCR, PP | CASER PENSIONES ENTIDAD GESTORA DE FONDOS DE PENSIONES SA. | Renta Fija Mixta Internacional | 2,70 % |

Como puedes ver, es habitual que los planes que invierten en renta variable ocupen las primeras posiciones, dado que la rentabilidad media de este tipo de activos es superior a la de la renta fija, con carácter general.

En cualquier caso, recuerda que rentabilidades pasadas no garantizas futuras.

Puedes echar un vistazo a esta tabla para localizar el mejor banco para plan de pensiones, aunque recuerda siempre tener en cuenta otros aspectos, como te vengo diciendo a lo largo de este post.

Por otra parte, como te decía al inicio, los planes de pensiones no me parecen un producto demasiado interesante, sobre todo teniendo en cuenta que hay alternativas que pueden funcionar mucho mejor, dedicándoles un poco de atención y dentro de una estrategia bien diseñada.

Solo para que te hagas una idea, te muestro la rentabilidad media anual que podrías haber obtenido con el mejor de estos planes de pensiones, comparándolo con lo que obtendrías en un ETF o fondo indexado al S&P 500, en un período de 20 años (junio 2005 – junio 2025):

- PLANDISVA 91 P.P.: 12,45 % anualizado.

- S&P 500: aproximadamente 10-11 % anual (o en torno al 12-13 % si se reinviertendividendos).

✅ Alternativas a los planes de pensiones

Como ya he mencionado, creo que hay opciones mucho más interesantes que los planes de pensiones para invertir de cara a la jubilación.

En este sentido, dependiendo de tu horizonte temporal y nivel de tolerancia al riesgo, podría sugerirte:

- Para un perfil conservador o a corto plazo: puedes utilizar algún ETF o fondo indexado de renta fija (o, incluso, fondos de inversión baratos), complementado con depósitos a plazo fijo o cuentas remuneradas. No obstante, también podrías reservar un pequeño porcentaje para renta variable en tu cartera de inversión.

- Para un perfil moderado: en este caso, sería interesante combinar renta fija y variable en proporciones similares, pudiendo complementarse con algún otro tipo de activos, en menor proporción.

- Para un perfil dinámico o con un horizonte temporal amplio: una cartera compuesta por ETFs o fondos indexados de renta variable, o bien una cartera de acciones suficientemente diversificada. Puedes complementarla con algo de renta fija u otros activos (criptomonedas, inmobiliario, inversiones alternativas, etc.).

Por supuesto, estas son solo algunas sugerencias de composición de cartera con inversión en bolsa, pero hay muchísimas otras opciones, a través de distintos pilares de inversión.

¿Quieres una cartera de inversión a prueba de tweets de Elon Musk?

Es decir, que tus inversiones no se tambaleen a la mínima, y que tu rentabilidad sea superior a la que obtiene la mayoría, que suele ser mediocre…

Mini-curso gratuito de 7 lecciones: una pequeña y potente (y divertida) lección al día, durante 1 semana.

Te apuntas aquí, y en un minuto ya estás leyendo la primera lección en tu email:

Ver información de privacidad

ARUALEX INTERNATIONAL SRL te informa que los datos de carácter personal que nos proporciones rellenando el presente formulario serán tratados por ARUALEX INTERNATIONAL SRL como responsable de esta web. La finalidad de la recogida y tratamiento de los datos personales que te solicitamos es para enviarte nuestras publicaciones, promociones de productos y/o servicios y recursos exclusivos. La legitimación se realiza a través del consentimiento del interesado. Te informamos que los datos que nos facilitas estarán ubicados en los servidores de ActiveCampaign (proveedor de email marketing) a través de su empresa ActiveCampaign, LLC., ubicada en EEUU y acogida al EU Privacy Shield. Ver política de privacidad de ActiveCampaign. El hecho de que no introduzcas los datos de carácter personal que aparecen en el formulario como obligatorios podrá tener como consecuencia que no pueda atender tu solicitud. Podrás ejercer tus derechos de acceso, rectificación, limitación y suprimir los datos en info@elclubdeinversion.com así como el derecho a presentar una reclamación ante una autoridad de control. Puedes consultar la información adicional y detallada sobre Protección de Datos en nuestra política de privacidad.

✅ [Conclusión] ¿Merece la pena invertir en los mejores planes de pensiones?

En términos generales, hay alternativas mucho más interesantes, baratas, rentables y flexibles que los planes de pensiones para invertir de cara a la jubilación.

Ahora bien, si tienes ingresos elevados y buscas reducir tu factura fiscal a corto plazo, podrían llegar a ser una opción interesante para una pequeña parte de tu patrimonio (básicamente, por el máximo que sea deducible a efectos fiscales) y de acuerdo con tus necesidades financieras.

En ese caso, analiza con detenimiento la calidad de la cartera en la que estén invertidos y, por supuesto, las comisiones de los planes de pensiones que estés considerando.

Así, por ejemplo, hay algunos planes que invierten en productos indexados, como los de Indexa Capital o MyInvestor, que tienen bajas comisiones, gran diversificación y exposición global.

➡️ [Opinión personal de Andrea] ¿Merecen la pena hoy los planes de pensiones?

Desde mi punto de vista, los planes de pensiones no son la mejor herramienta para ahorrar e invertir de cara a tu jubilación si lo que buscas es rentabilidad, flexibilidad y bajos costes.

Aunque históricamente han sido populares por sus ventajas fiscales al hacer aportaciones, esas ventajas han ido reduciéndose con el tiempo y, además, la mayoría de estos productos inmovilizan tu dinero hasta que te jubiles y suelen tener comisiones más altas de lo que merece la pena.

Personalmente, prefiero pensar en los planes de pensiones como una pieza pequeña dentro de una estrategia global de ahorro, útil solo si tienes ingresos elevados y quieres optimizar fiscalmente una parte concreta de tu patrimonio. Pero no los recomiendo como el núcleo principal para construir tu futuro financiero.

Hoy en día existen alternativas que, bien utilizadas, pueden ofrecer mayor rentabilidad, mejores condiciones y más flexibilidad, como los fondos o ETFs indexados (solos o a través de gestores automatizados), especialmente si empiezas pronto y aprovechas el efecto del interés compuesto.

En cualquier caso y como siempre, me encantará leer tu opinión en los comentarios.

Hasta el próximo artículo, ¡te deseo unas muy felices inversiones!

✅ Preguntas frecuentes sobre invertir en planes de pensiones

El rescate suele ser posible al jubilarse, pero también en casos excepcionales, como por ejemplo:

- Incapacidad laboral total.

- Paro de larga duración.

- Enfermedad grave.

- Aportaciones con más de 10 años de antigüedad.

Puedes rescatar el plan en forma de capital (un único pago), renta (pagos periódicos) o una combinación de ambos. Es importante que consultes con detenimiento estos detalles si tienes la intención de contratar un plan de pensiones.

El límite máximo de aportación deducible para 2026 es de 1.500 € anuales para planes de pensiones individuales, o el 30% de los rendimientos netos del trabajo y actividades económicas (se aplica la cantidad que sea menor).

Adicionalmente, puedes aportar hasta 8.500 € anuales en planes de empresa, lo que eleva el límite total conjunto a 10.000 €.

Si eres autónomo, además de los 1.500 € en planes individuales, puedes invertir 4.250 € adicionales en planes de empleo simplificados creados por empresas que se incluyan en acuerdos colectivos sectoriales.

Sí, un plan de pensiones puede ser rentable, pero no siempre ni para todo el mundo.

La rentabilidad de un plan de pensiones depende sobre todo de en qué invierte, qué comisiones tiene y durante cuánto tiempo mantienes el dinero invertido. En general, muchos planes tradicionales han ofrecido rentabilidades históricas bajas, especialmente los más conservadores, y además suelen tener comisiones más altas que otras alternativas de inversión.

Donde sí pueden resultar interesantes es en el aspecto fiscal: las aportaciones reducen la base imponible del IRPF, lo que puede suponer un ahorro relevante si tienes ingresos altos y un tipo marginal elevado. Aun así, ese beneficio fiscal no siempre compensa la menor rentabilidad y la falta de liquidez, ya que el dinero queda bloqueado hasta la jubilación (salvo supuestos concretos).

Depende de las necesidades y situación personal de cada persona, y de su perfil inversor:

- Son útiles para quienes buscan ventajas fiscales a corto plazo y están dispuestos a aceptar limitaciones de liquidez.

- Sin embargo, alternativas como los ETFs o fondos indexados suelen ofrecer mayor rentabilidad y flexibilidad.

Es crucial analizar las comisiones y la calidad de la cartera antes de decidir, ya que, por norma general, en la actualidad, contratar un plan de pensiones no suele ser la mejor idea, al existir alternativas más rentables y flexibles.

Sí, puedes traspasar tu plan de pensiones a otra entidad sin ninguna penalización fiscal ni coste. El traspaso entre planes no tributa en el IRPF, ya que el dinero permanece dentro del sistema de previsión social.

Es especialmente interesante traspasar tu plan si:

- Tu plan actual tiene comisiones demasiado elevadas que reducen tu rentabilidad.

- Has encontrado un plan con mejor rendimiento histórico o menor coste.

- Quieres consolidar varios planes en uno solo para simplificar la gestión.

El proceso es sencillo: solicitas el traspaso en la entidad de destino, que gestiona toda la operación con tu banco actual. No necesitas rescatar el dinero ni pierdes las ventajas fiscales de las aportaciones ya realizadas.

Revisar periódicamente tu plan y compararlo con otras alternativas puede ahorrarte miles de euros en comisiones a largo plazo.

La principal diferencia está en quién lo contrata y sus condiciones económicas:

- Los planes de empresa son fomentados por las compañías como retribución adicional para sus trabajadores. Algunas empresas incluso igualan las contribuciones que realiza el empleado. Su mayor ventaja es que tienen comisiones de gestión hasta 6 veces más bajas que los planes individuales.

- Los planes individuales los contrata directamente cada persona, realizando todas las aportaciones por sí misma, sin participación de ninguna empresa. Suelen tener comisiones más elevadas y menor rentabilidad neta.

Si tienes acceso a un plan de empresa, generalmente es más ventajoso que uno individual debido a las menores comisiones y posibles aportaciones del empleador.

Los principales tipos son:

- Renta fija: Bajo riesgo y menor rentabilidad, adecuado para personas cercanas a la jubilación.

- Renta variable: Mayor riesgo y potencial de rentabilidad, ideal para quienes tienen un horizonte temporal amplio.

- Mixtos: Combinan renta fija y variable para perfiles de riesgo moderado.

- Garantizados: Aseguran la recuperación del capital invertido, aunque suelen tener bajas rentabilidades.

Individuales y de empresa: Los primeros los contrata el usuario, mientras que los segundos son promovidos por empresas con ventajas adicionales en comisiones.

3 comentarios en “¿Cuáles son los mejores planes de pensiones de 2026? Descubre si son para ti (y alternativas más rentables)”

Muy interesante esto que cuentas de los planes de pensiones, me estoy planteando qué hacer con el que tengo desde el 2008…

Hola , buenas noches Andrea,

Tengo una prestación por incapacidad permanente total, y estoy pensando en rescatar el total de mi plan de pensiones variable, que tipo de tanto porcentaje fiscal me aplicarían ? Gracias

Y otra pregunta y si tuviera una incapacidad permanente absoluta, se aplicaría igualmente dicho porcentaje fiscal, al rescate de mi Plan de Pensiones ? Muchas gracias, un saludo.

Hola Francisco. Las respuestas a estas preguntas debe dártelas un asesor fiscal porque no somos especialistas. Saludos