El hecho de poder optimizar impuestos con fondos de inversión puede ser muy interesante para ciertos perfiles, aunque no es la solución perfecta en todos los supuestos.

De hecho, en algunos casos, las comisiones que implican algunos de estos productos acaban por mermar completamente el supuesto «ahorro» fiscal que pretendíamos conseguir.

Por eso, en este artículo te explico en detalle cuáles son las ventajas de la fiscalidad de los fondos de inversión, qué requisitos debe cumplir el fondo para disfrutarlas y cómo se compara esta situación con la de otros productos como los ETFs.

Índice de contenidos

Toggle✅ ¿Es posible ahorrar impuestos con fondos de inversión?

Aunque habitualmente se utilice la palabra «ahorro», cuando nos referimos a la posibilidad de optimizar impuestos con fondos de inversión, lo más correcto es hablar de «diferimiento fiscal».

Esto quiere decir que, más que ahorrar impuestos con fondos de inversión, podemos retrasar su pago, utilizando ciertas estrategias que permite la normativa fiscal (en concreto, la española, aunque sea similar en otros países de nuestro entorno).

Por tanto, no te dejes llevar por ciertas promesas que circulan por la red respecto de pagar menos impuestos o, incluso, de evadir impuestos legalmente en España. Ante cualquier duda sobre la obligación de declarar fondos de inversión, consulta con un asesor fiscal profesional.

Te cuento más detalles en los siguientes apartados. Pero, antes, recordemos qué es exactamente un fondo de inversión:

Convierto experiencias sin importancia en aprendizajes de gran utilidad

Y cada viernes, te comparto estas reflexiones más íntimas, que lograran hacerte ese “clic” para que tomes las riendas de tu futuro financiero.

Un contenido en audio, vídeo o texto, que disfrutarás en pocos minutos.

No se pueden recuperar las anteriores ediciones de I+R una vez las publicamos… Y por aquí empiezas a recibirlo:

Ver información de privacidad

➡️ ¿Qué es y cómo funciona un fondo de inversión?

Los fondos de inversión son vehículos de inversión colectiva que te permiten adquirir una participación en una cesta de activos y que son gestionados por un tercero.

De este modo, te permiten diversificar tu inversión de una forma sencilla, delegando la gestión en un equipo profesional que toma todas las decisiones (qué comprar y vender, en qué proporción y en qué momento).

A cambio, la gestora del fondo te cobrará unas determinadas comisiones, que deducirá automáticamente de tu inversión cada año.

Esto son lo que se denominan fondos de gestión activa, ya que hay un equipo que toma las decisiones de inversión y cobra por ello.

Sin embargo, hay otro tipo de fondos, los fondos indexados, que simplemente replican con exactitud la composición de un índice bursátil determinado (por ejemplo, el S&P 500, el IBEX-35, etc.). Por tanto, no hay que tomar ninguna decisión (se trata de una gestión pasiva automática) y, en consecuencia, las comisiones serán mucho más reducidas.

De todos modos, puedes invertir en los mismos tipos de activos a través de ETFs (fondos cotizados), que ofrecen todavía una mayor variedad de opciones, y con la ventaja de tener comisiones muy bajas.

Eso sí, no cuentan con la posibilidad de traspasarlos a otros fondos o ETFs para disfrutar del diferimiento fiscal.

✅ Fiscalidad de los fondos de inversión: ¿cómo funcionan los impuestos?

En los fondos de inversión, la tributación puede originarse por dos hechos diferentes:

➡️ #1. Rendimientos del capital mobiliario

Existen ciertos fondos de inversión (relativamente poco frecuentes) llamados «de reparto», en los que los partícipes reciben periódicamente los dividendos generados por las acciones en las que invierte el fondo.

Por tanto, estos rendimientos van a tributar en el IRPF (Impuesto sobre la Renta de las Personas Físicas) del mismo modo que si invirtieses directamente en acciones que reparten dividendos.

De este modo, tu banco o bróker te realizará una retención (actualmente, del 19% en España) en el momento en que cobres los dividendos y, posteriormente, tendrás que incluirlos en tu declaración anual, dentro del apartado de «rendimientos del capital mobiliario».

En este sentido, si te gusta invertir en fondos y quieres disfrutar del diferimiento fiscal, quizás lo mejor es que optes por fondos «de acumulación». Estos productos mantienen los dividendos dentro del propio fondo, por lo que no existe reparto a los partícipes.

Por tanto, no tendrás rendimientos periódicos que declarar.Ahora bien, si tu objetivo financiero es recibir ingresos periódicos, como si de una renta se tratase, tendrás que optar por fondos de distribución (y abonar los impuestos sobre fondos de inversión correspondientes por el saldo positivo de dichos rendimientos)..

➡️ #2. Ganancias patrimoniales

Mientras no vendas tus fondos de inversión, aunque tengas una plusvalía latente, no tendrás que tributar. Es decir, la ganancia no se realiza hasta que efectúes el reembolso del fondo de inversión (es decir, cuando vendas tus participaciones), momento en el que habrás de pagar este impuesto de la plusvalía de tus fondos de inversión.

Así, en el momento de la venta, el intermediario (banco, bróker, etc.) puede realizarte la retención de fondos de inversión que proceda, a cuenta del IRPF para fondos de inversión (que es del 19 % a día de hoy, como base).

Posteriormente, en la declaración de la renta anual, tendrás que incluir el rendimiento obtenido por la venta, dentro del apartado de ganancias y pérdidas patrimoniales, incorporándose a la base imponible del ahorro.

Solo debes pagar impuestos si, efectivamente, has obtenido ganancias, no en el caso de vender con pérdidas. Y la tributación se calcula, lógicamente, sobre el beneficio obtenido, es decir, por la diferencia entre precio de venta y precio de compra (no sobre el valor total de la venta).

Ten presente que al precio de compra, se le deben sumar los gastos asociados inherentes a dicha adquisición como, por ejemplo, las posibles comisiones de compra. Y que respecto al importe de la venta, deducirás los gastos inherentes a la transmisión como, las comisiones de venta pagadas al intermediario financiero.

Sin embargo, tenemos otra opción cuando deje de interesarnos un fondo de inversión: traspasarlo a otro fondo distinto sin pagar impuestos (en ese momento).

Te lo explico en detalle en el siguiente apartado.

✅ Cómo optimizar impuestos al invertir en fondos de inversión

La fiscalidad de los fondos de inversión, como decíamos, nos permite diferir el pago de impuestos a un momento futuro (cuando solicitemos el reembolso). No obstante, esto no quiere decir que estos sean los mejores productos de inversión para todas las estrategias y perfiles, como luego veremos.

En cualquier caso, ahora que ya sabes cómo tributan los fondos de inversión, te explicaré qué tipos de fondos son más interesantes, cuál es la mejor manera de reembolsar un fondo y cuándo conviene traspasarlo:

➡️ #1. Prioriza los fondos de acumulación

Si no necesitas generar ingresos periódicos mediante el cobro de dividendos, probablemente lo más eficiente desde el punto de vista fiscal sea utilizar fondos de acumulación y no de reparto.

De este modo, mientras los tengas en cartera y no decidas venderlos, no abonarás ningún impuesto con los fondos de inversión. Todos los rendimientos y ganancias generadas se irán acumulando dentro del propio fondo.

Es posible que en determinados fondos exista una versión de reparto y otra de acumulación. Fíjate bien a la hora de comprarlos.

➡️ #2. Utiliza el traspaso para optimizar impuestos con fondos de inversión

Sin duda, el traspaso es la principal herramienta que tenemos para optimizar impuestos con fondos de inversión, y que es distintiva de este tipo de productos.

Así, la legislación fiscal te permite traspasar el importe que tengas invertido en un fondo, a otro fondo de tu elección. Por esta operación, no tendrás que pagar impuestos en el momento del traspaso, aunque existiese una plusvalía latente.

Por tanto, si quieres deshacerte de un fondo en el que has acumulado una cierta rentabilidad, la mejor opción puede ser traspasarlo a otro fondo que te interese más, en lugar de venderlo para realizar las ganancias.

Por ejemplo, imagínate que has acumulado unas considerables ganancias en un fondo de inversión en mercados emergentes. Si crees que las perspectivas para esos países no son demasiado prometedoras de cara a los próximos años, quizás te interese traspasarlo a otro fondo que invierta en la bolsa estadounidense o europea.

Te lo muestro con cifras concretas:

- Año 2020: compras 100 participaciones en un fondo de inversión de países emergentes, a 19 € cada una. Valor total de la inversión: 1.900 €.

- Año 2026: el fondo ha tenido un buen desempeño durante estos años, valorándose ahora las participaciones en 25 € cada una. Valor total de la inversión: 2.500 €. Por tanto, existe una plusvalía latente de 600 €.

- En vez de vender el fondo, decides traspasarlo a otro fondo que invierte en acciones del S&P 500. Sus participaciones están valoradas en 50 € cada una. Por tanto, tus 2.500 € te proporcionan 50 participaciones del nuevo fondo. No tienes que pagar impuestos por esta operación.

En este sentido, es importante que tengas en cuenta que, si quieres disfrutar de este diferimiento fiscal al optimizar inversiones, no puedes traspasar el fondo a cualquier otro fondo de inversión. Hay un requisito fundamental para poder hacerlo.

Así lo explica la Comisión Nacional del Mercado de Valores (CNMV):

«Este diferimiento fiscal se aplica a los fondos de inversión españoles y a los constituidos en otro país comunitario que estén registrados en CNMV (UCITS con “pasaporte comunitario”), que son los que, con carácter general, comercializan las entidades financieras a inversores minoristas».

En consecuencia, no se aplica este diferimiento si adquieres un fondo que no cumpla dichos requisitos, o bien un fondo cotizado (ETF), aunque estos últimos pueden tener otras ventajas fiscales incluso más importantes, como luego veremos.

➡️ #3. ¿Interesa realizar pérdidas en determinados casos?

Como hemos visto, la tributación de los fondos de inversión se produce en caso de que exista ganancia patrimonial obtenida en el momento de hacer el reembolso del fondo de inversión de que se trate. Lógicamente, las pérdidas no devengan impuestos.

Sin embargo, a efectos fiscales, es posible que nos interese realizar las eventuales pérdidas de dinero en fondos de inversión, en un momento determinado.

Así, en el IRPF, puedes compensar las ganancias patrimoniales obtenidas en unas determinadas inversiones, con las pérdidas que tengas o hayas tenido en otras. De este modo, solo abonarás impuestos por la diferencia (las ganancias netas totales).

De hecho, si en un ejercicio «te sobran» pérdidas por compensar, puedes utilizarlas durante los 4 años siguientes a aquel en que se hayan generado.

En este sentido, es posible que en un determinado año incluso te resulte más interesante vender unos fondos con ganancias (en vez de traspasarlos), lo que te permite compensar las pérdidas patrimoniales de otras inversiones.

Por ejemplo, si tienes unas pérdidas realizadas y declaradas hace 4 años, de modo que este es el último ejercicio en el que podrás compensarlas. Aquí sí que puedes pagar menos impuestos de forma efectiva, y no solo diferirlos.

De nuevo, te lo explico con cifras concretas en un ejemplo de reembolso de fondo de inversión:

- Supón que en el año 2021 tuviste unas pérdidas de 450 € al vender un fondo de inversión.

- En el 2026, llevas acumuladas unas ganancias de 650 € en otro fondo distinto. Como ya no te interesa conservar este fondo, en vez de traspasarlo, decides que es más interesante venderlo. De este modo, compensarás la ganancia patrimonial de 650 € con las pérdidas del año 2021. Así, solo pagarás impuestos por la diferencia: 200 €.

- En consecuencia, suponiendo que tributases al 19%, pagarías solo 38 € de impuestos (200 x 19%), en vez de 123,50 € (650 x 19%). En este ejemplo de tributación de fondos de inversión, habrías logrado un ahorro fiscal efectivo de 85,50 € (123,50 – 38), siendo la mejor manera de reembolsar un fondo con ganancias.

Así, este es un tipo de estrategia que realizan algunos inversores de forma habitual para optimizar impuestos. Sin embargo, debes tener en cuenta que, en muchas ocasiones, no merecerá la pena sacrificar un producto con buena rentabilidad solo para acogerte a este tipo de compensaciones fiscales.

Ten en cuenta, además, la llamada «norma anti-aplicación» que sigue la Agencia Tributaria. Según este criterio, no se computan como pérdidas patrimoniales las producidas en una venta si en los dos meses anteriores o posteriores a la venta con pérdidas se han comprado participaciones en el mismo fondo.

✅ ¿Son mejores los fondos de gestión activa que los ETFs u otros activos financieros similares?

En la práctica de la inversión, es difícil dar consejos generales aplicables a cualquier persona, pues pueden existir productos adecuados para diferentes estrategias, perfiles y necesidades.

Cada persona debe diseñar su propia estrategia, llevar a cabo la investigación y análisis correspondientes e implementar un adecuado seguimiento de su cartera, de forma periódica.

Aquí tienes las mejores herramientas gratuitas para invertir en bolsa

Porque existen muchísimas; pero tras más de 20 años invirtiendo, he hecho una selección con las más potentes.

Ahorrarás mucho tiempo en la gestión de tus inversiones; además, te detallo la principal utilidad de cada una e inlcuyo ejemplos reales propios. Descubre aquí la selección de mis favoritas:

Ver información de privacidad

De todos modos, el hecho de poder disfrutar de un cierto diferimiento fiscal no implica que los fondos de inversión sean la elección óptima, ni mucho menos.

Así, por ejemplo, los principales hándicaps de un gran número fondos de gestión activa son los dos siguientes:

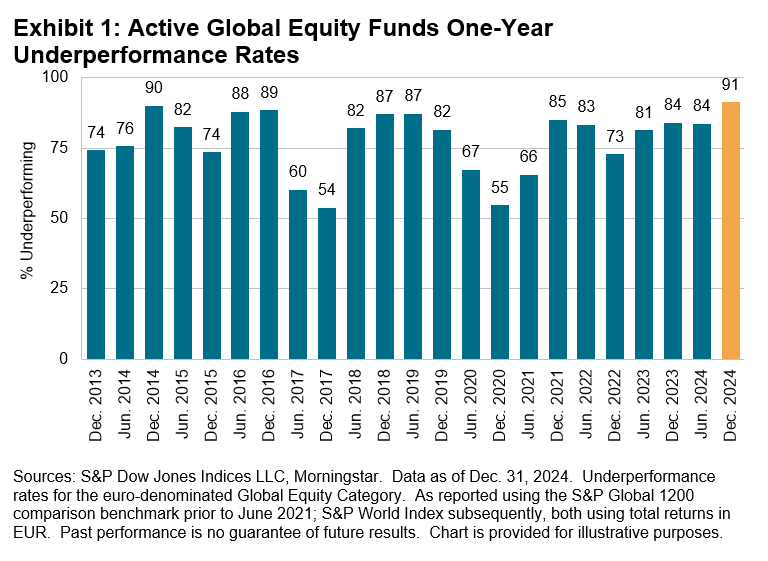

- No ofrecen una rentabilidad atractiva de forma sostenida. Aunque pueda haber años en los que los gestores acierten con sus decisiones, muy a menudo sus resultados serán incluso inferiores a la media del mercado (con contadas excepciones).

- Las comisiones pueden ser elevadas. Retribuir a los equipos gestores puede resultar muy caro en determinados fondos de inversión de gestión activa. Por tanto, antes de contratar cualquiera de estos productos, infórmate muy bien de cuáles son los gastos totales que te van a cobrar anualmente (el famoso TER o Total Expense Ratio).

De hecho, un informe reciente de la S&P Global (SPIVA Europe Year-End 2024) confirma que los fondos de gestión activa tienden a ofrecer menores rentabilidades que los fondos pasivos. En concreto, el 91% de los fondos de renta variable global en euros no superaron su índice de referencia en 2024, marcando el peor registro histórico del informe SPIVA Europa.

Ante este panorama, es muy habitual que la elección más inteligente sea optar por otro tipo de productos más económicos, rentables y eficientes (con carácter general), alternativos a los fondos de gestión activa:

- Los fondos indexados, que simplemente replican la composición de un índice bursátil determinado. Por tanto, no hay decisiones de gestión e inversión (ni un equipo encargado de realizarlo), sino que todo se desarrolla automáticamente. Esto hace que puedan cobrar comisiones muy bajas y su rentabilidad, por definición, estará en la media del mercado (del índice al que replique).

- Los ETFs o fondos cotizados son similares a los fondos indexados, aunque sin la ventaja del diferimiento fiscal. Tienen la peculiaridad de que cotizan en bolsa (se negocian del mismo modo que las acciones) y cobran comisiones bajísimas. En su inmensa mayoría, suelen referenciarse a índices, siendo productos de gestión pasiva. Frente a los fondos indexados, los ETFs ofrecen una variedad de opciones de inversión mucho más amplia.

- Los roboadvisors son carteras de gestión automatizada, que se adaptan a distintos perfiles y tipos de inversores y principalmente invierten en productos de bajo coste, ya sean ETFs o fondos indexados.

No obstante, como te decía, cada perfil y cada estrategia son diferentes. Por tanto, cada persona debe buscar aquel producto que mejor encaje con sus objetivos y necesidades.

✅ [Conclusión] ¿Vale la pena optimizar impuestos con fondos de inversión?

Los fondos de inversión permiten optimizar impuestos, pero no “ahorrarlos” mágicamente. La clave está en entender cómo tributan los rendimientos y las ganancias patrimoniales y valorar si, en determinados años, puede interesarte realizar pérdidas para compensarlas con ganancias de otras inversiones.

Todo esto, sin perder de vista que las comisiones y la calidad del producto pueden neutralizar cualquier ventaja fiscal si el fondo no es eficiente.

La fiscalidad es solo una pieza del puzzle, no el criterio principal para elegir dónde invertir. Antes de decidirte por un fondo de gestión activa, un fondo indexado, un ETF o una cartera de roboadvisor, es fundamental analizar comisiones, rentabilidad esperada, tu horizonte temporal y tu perfil de riesgo.

Entender bien cómo funcionan los impuestos en cada caso te ayudará a tomar decisiones más informadas y alineadas con tus objetivos y a aprovechar de verdad las ventajas del diferimiento fiscal sin caer en falsas promesas ni productos poco adecuados para ti.

➡️ [Opinión personal de Andrea] Mi estrategia para optimizar impuestos en fondos de inversión

En términos generales, más que plantearte cómo no pagar impuestos o cómo minimizar la tributación, yo le daría más importancia a diseñar una estrategia de inversión rentable y de bajo coste en comisiones, adaptada a tus objetivos financieros.

Si tienes muy claro que quieres utilizar fondos indexados, entonces sí, aprovecha las ventajas de los traspasos entre fondos de cara al diferimiento fiscal, aunque muchas veces los ETFs puedan llegar a ser una mejor opción porque ofrezcan mayor variedad y menores comisiones por regla general.

En cualquier caso, lo que no suele ser una buena elección para la mayoría de las personas son los fondos de gestión activa, salvo excepciones puntuales. En estos casos, no dejes que la supuesta ventaja fiscal te lleve a pasar por alto unas comisiones desorbitadas o una gestión activa de baja calidad.

Si tu inversión es poco rentable y, además, se ve mermada por elevados gastos y comisiones, de poco te servirá diferir la tributación.

He visto a muchos inversores caer en la trampa de mantener productos mediocres durante años únicamente por evitar la factura fiscal del traspaso o reembolso. Esto es un error de perspectiva que puede costarte muy caro.

Recuerda que el verdadero objetivo no es pagar pocos impuestos, sino maximizar tu patrimonio neto final. Y créeme, prefiero pagar el 19% sobre una ganancia del 80% en un ETF eficiente, que diferir impuestos eternamente sobre un fondo de gestión activa que apenas me da un 4 o un 5% de retorno anual medio tras descontar sus elevadas comisiones.

Las ventajas fiscales son la guinda del pastel, nunca el pastel en sí mismo.

En cualquier caso, y como siempre, me encantará leer tu opinión en los comentarios.

Hasta el próximo artículo, ¡te deseo unas muy felices inversiones!

✅ Preguntas frecuentes sobre optimizar impuestos de fondos de inversión

El traspaso permite mover el dinero de un fondo a otro sin vender realmente a ojos de Hacienda. Es decir, puedes cambiar de fondo sin tener que declarar la ganancia en ese momento, aunque haya plusvalías latentes.

Solo tributarás cuando finalmente reembolses (vendas) el último fondo, no en cada traspaso intermedio.

Tributas en dos casos principales:

- Cuando cobras rendimientos periódicos en fondos de reparto (dividendos), que van al apartado de rendimientos del capital mobiliario.

- Cuando vendes tus participaciones con beneficio, generando una ganancia patrimonial que se integra en la base del ahorro. Si vendes con pérdidas, no pagas impuestos, aunque sí podrás usar esas pérdidas para compensar otras ganancias.

En el caso de una empresa, las plusvalías y rendimientos generados por los fondos de inversión no tributan como “base del ahorro”, sino que se integran, en general, en el resultado contable de la sociedad y se someten a la normativa del Impuesto sobre Sociedades (tipo impositivo, ajustes contables, compensación de bases negativas, etc.).

Dado que aquí intervienen criterios contables, posibles exenciones y normativa específica que puede cambiar con el tiempo, lo prudente es que la empresa consulte con su asesor fiscal o contable, para que le indique cómo debe registrar e integrar esos rendimientos en su caso concreto.

Depende de la ganancia que obtengas al vender el fondo, no del importe total que recuperas. Cuando reembolsas tus participaciones con beneficio, el banco o bróker suele aplicar una retención del 19 % sobre esa ganancia, a cuenta del IRPF.

Después, al declarar a Hacienda, esa plusvalía se integra en la base del ahorro y se regulariza según corresponda. Si vendes sin beneficio (con pérdidas), no pagas impuestos y esas pérdidas pueden ayudarte a compensar otras ganancias en tu IRPF.

Más que “ahorrar” impuestos, con los fondos de inversión lo que consigues es retrasar el momento de pagar (diferimiento fiscal).

Mientras no vendas tus participaciones (ni cobres dividendos en fondos de reparto), no tributas por las ganancias latentes. El impuesto llega cuando reembolsas el fondo o cobras rendimientos. Son conceptos que deben formar parte de tu educación financiera.

¿En qué casos puede interesar vender un fondo con pérdidas o ganancias para pagar menos impuestos?

Puede interesarte materializar pérdidas en un año concreto para compensar otras ganancias patrimoniales y reducir la factura fiscal.

También puede ser útil vender un fondo con ganancias si tienes pérdidas pendientes de ejercicios anteriores que están a punto de caducar (se pueden compensar hasta 4 años). En ese caso, tributarías solo por el resultado neto.

No. Aunque los ETFs se parecen a los fondos indexados, no disfrutan del diferimiento fiscal por traspaso.

Si vendes un ETF con plusvalías, tendrás que tributar por la ganancia en ese ejercicio, igual que si vendieras acciones, aunque suelen compensarlo con comisiones muy bajas y una gran variedad de opciones.

La ventaja fiscal por sí sola no justifica elegir un fondo de gestión activa. Muchos de estos productos cobran comisiones elevadas y no siempre baten al mercado de forma consistente.

La fiscalidad es un punto a valorar, pero debes poner en la balanza también rentabilidad histórica, costes, tu perfil de riesgo y alternativas como fondos indexados, ETFs o roboadvisors. Ante dudas concretas, lo ideal es consultar con un asesor fiscal o financiero.

En un fondo de acumulación, los dividendos se reinvierten dentro del propio fondo, por lo que no recibes ingresos periódicos y no tributas por ellos hasta que vendas.

En un fondo de reparto, sí cobras esos dividendos y Hacienda los trata como rendimientos del capital mobiliario, por lo que pagarás impuestos cada vez que los percibas.

Tributas en el IRPF: por los dividendos en fondos de reparto (rendimientos del capital mobiliario) y por las ganancias al vender participaciones (ganancias patrimoniales en la base del ahorro).

El diferimiento fiscal se aplica a fondos españoles y a fondos de otros países de la UE que estén registrados en la CNMV (UCITS con “pasaporte comunitario”).

Si el fondo no cumple estas condiciones o se trata de un ETF, no podrás traspasarlo con ventaja fiscal y la venta generaría la tributación correspondiente.

12 comentarios en “Cómo optimizar impuestos al invertir en fondos de inversión”

Muy buena información, muchas Gracias por compartir tus conocimientos

Hola Jesús. Un placer. Gracias a ti por el feedback.

Magnífico Resumen!! Muchísimas gracias Andrea!

Muchas gracias por tus buenas palabras Susana. Un abrazo.

Hola Andrea un saludo,como siempre das muy buenos consejos

Estoy de acuerdo conque los fondos activos la mayoría no merecen la pena yo tengo un SIALP que es de gestión activa y entre las comisiones 2,5% más la penalización de un 2% más si lo cancelo antes del contrato que son 5 años,más hacienda osea una joyita ,en dos años la rentabilidad acumulada es del 12,65% lo voy vigilando de cerca para haber si en el rally de navidad suave sobre el 14% y obtener después de todas las comisiones sacarle un 8% al menos y invertirlos en otro sitio

A los de los fondos indexados si que tienen sus ventajas,pero en el poco tiempo que llevo invirtiendo me parecen mucho más interesantes los ETF o acciones porque puedes aprovechar más los “accidentes positivos de riqueza” un saludo

Hola Juan Jesús.Buenas conclusiones. Muchas gracias por compartirlo con nosotros. Un abrazo.

Gracias Andrea.

Como siempre aportando mucho valor.

Queda claro todo en este buen artículo que te has currado .

Mil gracias José. Un abrazo.

Pues la verdad es que no estoy del todo de acuerdo con el artículo, si eres un poco despreocupado y no te gusta la economía o la macro si que es verdad que los fondos de gestión activa no son para ti.

Pero por poco interés que le pongas mi opinion es que es mucho mejor la inversión en fondos que en ETF’s, tal y como bien dice en el artículo con los fondos puedes diferir las plusvalías e incluso en algunos casos prácticamente “eliminarlas”. Mi cartera de fondos este año me está dando un 31% y de momento estoy encantado, eso sí, no son fondos para la eternidad…

Hola Andreu. Muchas gracias por compartirnos tu opinión de una manera tan respetuosa. Si a ti te va bien con fondos, está perfecto. Al final, hay que estar en la inversiones con las que nos sintamos cómodos. Un abrazo.

Muy buen artículo. Claro, didáctico y muy útil…. Sin desperdicio.

Gracias

Hola Jose. Muchas gracias por apreciarlo. Un abrazo.