El fondo de maniobra o fondo de rotación es un indicador clave para medir la solvencia y liquidez de cualquier empresa.

En este artículo te explicaré exactamente qué es, cómo se calcula, en qué se diferencia de otros ratios similares y cómo puede utilizarse para la toma de mejores decisiones empresariales.

Si estás pensando en invertir en un negocio o crear tu propia empresa, es un concepto clave que deberías tener muy claro para asegurar su viabilidad.

Índice de contenidos

Toggle✅ ¿Qué es el fondo de maniobra?

El fondo de maniobra, también llamado working capital o fondo de rotación, es un indicador financiero esencial para la gestión empresarial.

Así, esta magnitud mide la capacidad de una empresa para cumplir con sus obligaciones a corto plazo, es decir, en un período máximo de 12 meses.

Se trata de un dato muy importante para garantizar la liquidez y solvencia, ya que nos muestra los recursos disponibles para financiar las operaciones diarias y asegurar que la empresa pueda cumplir con sus pagos a corto plazo sin necesidad de vender activos corrientes esenciales.

Una vez aclarado qué es el fondo de maniobra, veamos cómo se calcula.

Aquí tienes las mejores herramientas gratuitas para invertir en bolsa

Porque existen muchísimas; pero tras más de 20 años invirtiendo, he hecho una selección con las más potentes.

Ahorrarás mucho tiempo en la gestión de tus inversiones; además, te detallo la principal utilidad de cada una e inlcuyo ejemplos reales propios. Descubre aquí la selección de mis favoritas:

Ver información de privacidad

✅ Fórmula para calcular el fondo de maniobra

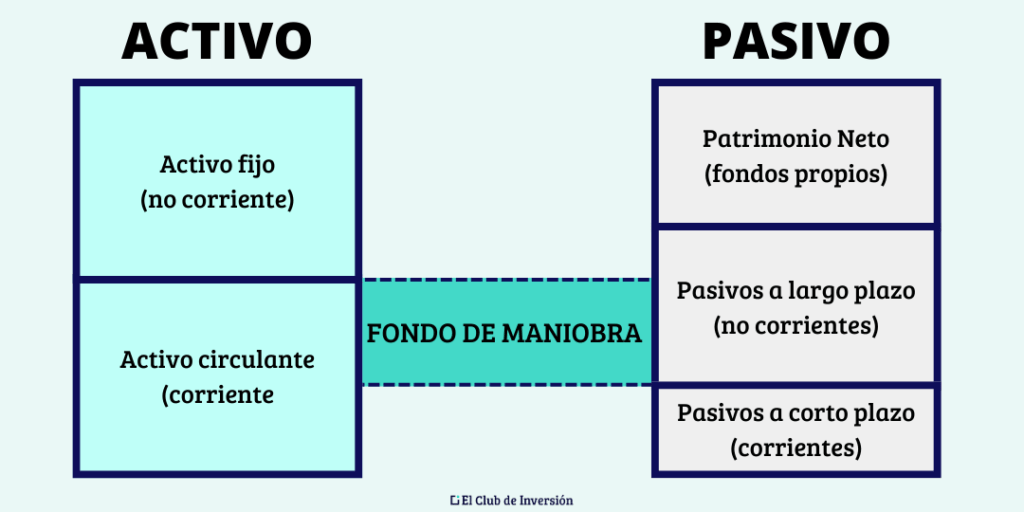

El concepto de fondo de maniobra se expresa a través de la diferencia entre los activos corrientes y los pasivos corrientes de la empresa. Por tanto, la fórmula del fondo de maniobra sería la siguiente:

Fondo de maniobra = Activos corrientes – Pasivos corrientes, siendo:

- Activos corrientes: aquellos que pueden convertirse en efectivo en un plazo inferior a 12 meses. Por tanto, aquí se incluye la tesorería en sentido estricto, las deudas comerciales y cuentas por cobrar, las inversiones financieras a corto plazo y otros activos similares.

- Pasivos corrientes: serían las obligaciones y deudas a corto plazo, que tienen un vencimiento inferior a un año. En consecuencia, aquí tendríamos las deudas a corto plazo, los acreedores comerciales y cuentas por pagar y otras obligaciones de pago inmediatas.

Gráficamente, podríamos visualizar el fondo de maniobra del modo siguiente:

➡️ Ejemplo de cómo se calcula el fondo de maniobra

Para que no te queden dudas acerca de cómo se calcula el fondo de maniobra, imagínate una empresa que tiene los siguientes datos en su balance:

| Activo corriente | Pasivo corriente | ||

| Existencias | 42.000,00 € | Provisiones a corto plazo | 25.000,00 € |

| Deudores comerciales | 53.000,00 € | Deudas a corto plazo | 37.000,00 € |

| Inversiones financieras a corto plazo | 12.000,00 € | Acreedores comerciales | 28.000,00 € |

| Efectivo y otros activos líquidos equivalentes | 23.000,00 € | ||

| TOTAL | 130.000,00 € | TOTAL | 90.000,00 € |

Por tanto, aplicando la fórmula del fondo de maniobra clásica, tenemos el siguiente resultado:

Fondo de maniobra = 130.000 – 90.000 = 40.000 €.

Este resultado nos muestra que la empresa tiene un fondo de maniobra positivo, lo que le va a permitir operar sin problemas financieros inmediatos.

Lógicamente, al calcular el fondo de maniobra, también nos podemos encontrar con un resultado negativo. Después veremos más en detalle en dónde radica la diferencia y por qué es tan importante en la práctica.

De todos modos, no es necesario que realices tú mismo los cálculos, ya que muchas webs de información financiera (como, por ejemplo, Investing.com o Morningstar) ofrecen el dato del fondo de maniobra de prácticamente cualquier compañía cotizada.

Puede que algunas webs te arrojen el fondo de maniobra (o working capital, en inglés) ya calculado; por ejemplo, morningstar.com, en su página global en inglés, ya te lo muestra directamente (no en su web española, que tiene ligeras diferencias).

Mientras que si no te lo proporcionan, simplemente tienes que visitar la sección de datos financieros, buscar el balance de la compañía, y restar el valor de activo corriente menos el pasivo corriente.

➡️ Otra forma de calcular el fondo de maniobra: ratio de fondo de maniobra

Efectivamente, también podemos calcular el fondo de maniobra en forma de ratio. Para ello, basta con realizar la siguiente operación:

Fondo de maniobra = Activo corriente / Pasivo corriente

Aplicando esta fórmula de fondo de maniobra, nos podemos encontrar con un ratio que se encontraría en tres posibles situaciones:

- Ser superior a 1, en caso de que el activo corriente fuese superior al pasivo corriente.

- Ser igual a 1, si el activo corriente fuese exactamente igual al pasivo corriente.

- Estar entre 0 y 1, si el pasivo corriente fuese mayor que el activo corriente.

No obstante, en este artículo nos centraremos principalmente en el cálculo del fondo de maniobra a través de la primera fórmula que hemos visto y no como ratio financiero.

✅ Tipos de fondo de maniobra

Efectivamente, al calcular el fondo de maniobra mediante la fórmula clásica, podemos obtener dos resultados diferentes:

➡️ #1. Fondo de maniobra positivo

Cuando los activos corrientes superan a los pasivos corrientes, el fondo de maniobra es positivo.

Esto sería indicativo de una buena capacidad de la empresa para cumplir con sus deudas a corto plazo y gestionar imprevistos sin recurrir a medidas excepcionales.

Por tanto, mantener un fondo de maniobra positivo es de vital importancia si queremos garantizar la supervivencia futura del negocio.

➡️ #2. Fondo de maniobra negativo

Nos encontraremos con un fondo de maniobra negativo cuando los pasivos corrientes sean mayores que los activos corrientes.

Esto suele generar problemas de liquidez y obligar a la empresa a tomar medidas, como pedir financiación externa (aunque esta no sería la solución ideal, al aumentar el pasivo), renegociar plazos o vender los activos corrientes para cubrir sus obligaciones de pago.

De hecho, se trata de situaciones de tensión financiera que deben ser abordadas lo antes posible para evitar que se cronifiquen.

¿Qué pasa si el fondo de maniobra es negativo de forma recurrente?

Si persiste un fondo de maniobra negativo, la empresa corre el riesgo de no poder afrontar los pagos a corto plazo y entrar en insolvencia, con las graves consecuencias que ello implica.

Además, esto también podría ser indicativo de que la empresa está excesivamente financiada con deuda, lo cual puede limitar su capacidad de crecimiento y generar necesidades operativas de fondos adicionales.

Por tanto, se hace imprescindible revisar el funcionamiento del negocio a corto plazo, analizando la rotación del activo circulante, la estructura de la deuda corriente y los plazos de pago de los deudores comerciales.

✅ ¿Cuál es la importancia de los fondos de maniobra como indicadores financieros?

La información sobre fondos de maniobra es clave tanto para los gestores de la empresa como para los posibles inversores.

En este sentido, si inviertes en acciones individuales y te interesa el análisis fundamental, la interpretación del fondo de maniobra es de muy importancia, ya que:

- Permite conocer la liquidez y solvencia, ayudando a prever si la empresa podrá o no cumplir con sus deudas a corto plazo.

- Evalúa la salud financiera, ofreciendo una visión de cómo la empresa utiliza sus recursos y gestiona los medios de cobro y pago en el corto plazo.

- Ayuda en la planificación operativa, ya que permite determinar las necesidades operativas de fondos y prever posibles déficits.

Pero, una vez realizado el diagnóstico, lo más importante es saber utilizar esa información para implementar medidas correctivas y condicionar la toma de decisiones.

Veamos cómo llevarlo a la práctica:

➡️ ¿Por qué calcular el fondo de maniobra? Impacto en la toma de decisiones

Estos son algunos de los ámbitos en los que puedes utilizar la información relativa al fondo de maniobra de tu empresa:

- Contratación de trabajadores: si el fondo de maniobra es positivo, la empresa suele estar en una buena posición para abordar la incorporación de más mano de obra. Sin embargo, en caso de ser negativo, tendría que ser mucho más cuidadosa si pretende ampliar la plantilla, ya que los mayores costes laborales incrementan las obligaciones a corto plazo.

- Inversiones de capital: abordar inversiones en nueva maquinaria, tecnología o infraestructura puede ser delicado si no se cuenta con una cifra saludable en el fondo de maniobra. Es cierto que estas adquisiciones suelen mejorar la productividad, pero en el corto plazo pueden comprometer la liquidez operativa de la empresa.

- Expansión: abrir nuevos mercados, aumentar sedes o crear nuevas líneas de producto puede ser también muy difícil si el fondo de maniobra es negativo, ya que genera nuevas obligaciones que la empresa quizás no podrá atender.

En este sentido, cualquier compañía que tenga malas cifras en el fondo de maniobra, debería tratar de adoptar medidas para mejorarlo en el corto plazo.

Veamos algunas de las posibles opciones:

➡️ Cómo mejorar el fondo de maniobra

Algunas estrategias que pueden contribuir a mejorar las cifras del fondo de maniobra son las siguientes:

- Tratar de reducir plazos de cobro: se puede intentar negociar con los clientes más importantes para tratar de acortar plazos y acelerar la entrada de efectivo en tesorería.

- Negociar la ampliación de plazos de pago: es la medida complementaria de la anterior. Se trataría de negociar con los acreedores de corto plazo unos tiempos de pago más amplios.

- Gestionar los inventarios de forma más eficiente: debería evitarse contar con un exceso de stock que pueda inmovilizar capital innecesariamente.

- Revisar los productos financieros contratados: el objetivo es optimizar la deuda a corto plazo para mejorar el flujo de efectivo, al mismo tiempo que se trata de reducir el coste de la financiación.

De todos modos, el fondo de maniobra no es una fuente de información perfecta, ya que tiene ciertas limitaciones que es necesario conocer.

✅ Limitaciones del fondo de maniobra

Algunas de las limitaciones que tiene el fondo de maniobra como magnitud analítica son las siguientes:

- Ofrece una visión estática de la liquidez: el fondo de maniobra proporciona una instantánea de la situación financiera en un momento específico, sin reflejar las variaciones que pueden ocurrir en el corto plazo, en función de las operaciones diarias (por ejemplo, un menor volumen de facturación en ciertos períodos, mayor incidencia de la morosidad, etc.).

- No considera la calidad de los activos corrientes: al ser una magnitud que suma todos los activos corrientes sin distinciones, no se tienen en cuenta aspectos como el riesgo de incobrados, la obsolescencia de los inventarios, etc.

- No mide la eficiencia operativa: por ejemplo, aunque el fondo de maniobra fuese positivo, podría haber una mala gestión de los inventarios (con exceso de mercancías almacenadas), cuentas por cobrar sin un seguimiento adecuado, etc.

- No evalúa la rentabilidad: al centrarse en medir la liquidez a corto plazo, no ofrece ninguna información sobre rentabilidad. De hecho, una empresa puede tener un fondo de maniobra positivo y, sin embargo, ser poco rentable.

- No considera la estructura de financiación: al no distinguir entre la financiación con deuda o con capital propio, pueden ocultarse ciertos riesgos asociados con elevados niveles de endeudamiento a largo plazo.

Por tanto, es necesario complementar la información que nos ofrece este indicador con otras magnitudes como el acid test, el ratio de liquidez corriente o el ciclo de conversión de efectivo (CCE).

Así podremos tener perspectivas adicionales sobre la liquidez, la eficiencia y la rentabilidad de la empresa.

Aquí tienes las mejores herramientas gratuitas para invertir en bolsa

Porque existen muchísimas; pero tras más de 20 años invirtiendo, he hecho una selección con las más potentes.

Ahorrarás mucho tiempo en la gestión de tus inversiones; además, te detallo la principal utilidad de cada una e inlcuyo ejemplos reales propios. Descubre aquí la selección de mis favoritas:

Ver información de privacidad

✅ [Conclusión] ¿Conviene utilizar el fondo de maniobra para invertir en acciones?

Como has visto, el concepto de fondo de maniobra nos da una información de vital importancia para garantizar la solvencia y liquidez de la empresa, pero no nos ofrece una imagen completa para la toma de decisiones de gestión o, en nuestro caso, para la inversión directa en acciones.

Por tanto, desde el punto de vista de los inversores, es necesario analizar otros ratios todavía más importantes para evaluar la calidad y rentabilidad del negocio.

Aquí tienes algunos de los que considero más relevantes:

- PER (Price to Earnings Ratio) o Ratio de Precio – Beneficio

- EBITDA (Earnings Before Interests, Taxes, Depreciations and Amortizations)

- EPS (Earnings per Share) o BPA (Beneficio por Acción)

- P/BV (Price to Book Value) o PVC (Precio a Valor Contable)

- EV/FCF (Enterprise Value / Free Cash Flow)

- EV/EBITDA (Enterprise Value / EBITDA)

Si quieres saber en qué consisten y cómo se calculan, te recomiendo leer el artículo que dediqué a explicar en detalle los ratios financieros más importantes.

En cualquier caso y como siempre, me encantará leer tu opinión en los comentarios.

Hasta el próximo artículo, ¡te deseo unas muy felices inversiones!

✅ Preguntas frecuentes sobre el fondo de maniobra

El fondo de maniobra se calcula con la fórmula: Fondo de maniobra = Activos corrientes – Pasivos corrientes

Los activos corrientes incluyen elementos como tesorería, cuentas por cobrar e inventarios, mientras que los pasivos corrientes engloban deudas a corto plazo y cuentas por pagar.

Un resultado positivo indica que la empresa tiene suficiente liquidez para cubrir sus compromisos inmediatos.

Algunas estrategias para mejorar el fondo de maniobra incluyen:

- Reducir los plazos de cobro negociando con clientes.

- Ampliar los plazos de pago con proveedores.

- Optimizar la gestión de inventarios para evitar exceso de stock.

- Revisar y ajustar los productos financieros contratados para mejorar el flujo de efectivo.

Un fondo de maniobra positivo implica que los activos corrientes superan a los pasivos corrientes, lo que asegura la liquidez operativa.

Un fondo de maniobra negativo indica que los pasivos corrientes son mayores que los activos corrientes, lo que puede derivar en problemas de liquidez e insolvencia si no se toman medidas correctivas.